【誰でも無料セルフ出版】KDP紙書籍出版体験記(1)

<後続記事>

KDPで誰でも本を出版できる

Amazonが運営するKindle Direct Publishing(KDP)は2021年10月に日本での紙書籍(ペーパーバック)出版サービスを開始しました。現在では電子書籍の出版サービスは様々なプラットフォームで提供されていますが、紙書籍を出版してその書籍を販売するマーケットを提供してくれるプラットフォームはAmazon=KDPしかありません。

前々から興味はあったのですが、今回実際にKDPでセルフ出版してみたので、備忘録も兼ねてその手順を解説します。

ちなみに今回出版したのはこちらの書籍です。この本を出版するに至る経緯は「KDPで紙書籍を出版してみた」をご覧ください。

まずはアカウント作成だ

何をさておいても、アカウントを作成しないことにはKDPのサービスを利用できませんが、KDPはAmazonが運営するサービスなので、まずはAmazonアカウントを作成したうえで、KDPアカウントを作成するという順番になります。

Amazonアカウント作成(未作成の場合のみ)

Amazonアカウントはすでに持っている人のほうが多いでしょう。まだ持っていないという方はAmazonのトップページにアクセスし、「新規登録はこちら」からアカウントを作成しましょう。

KDPアカウント作成

Amazonアカウントが作成できたら、次はKDPのアカウント作成です。KDPのトップページにアクセスし、「Amazonアカウントを使用してサインインする」というところの「サインイン」をクリックし、Amazonのアカウント名(メールアドレスまたは携帯電話番号)・パスワードでサインインします。

初回なので、利用規約への同意を求められるため、素直に「同意する」をクリックします。同意しない場合は当然サービスを利用できません。

これで無事にサインインできますが、初回のサインイン時点では、Amazonアカウント作成時に入力した情報しか登録されておらず、KDPを利用するのに必要な情報が不足しているため、「アカウント情報が不完全です」というメッセージが表示されています。「今すぐ更新」をクリックして、追加の情報を登録していきます。

KDPアカウントの追加情報登録

著者/出版社情報

氏名や住所、生年月日などの個人情報を登録します。ここで登録する情報は出版時に公開されることはなく、あくまでAmazonが利用者の身元を把握するためだけのものです。したがって、「出版にはペンネームを使いたい」と考えている方も、「正式名」の欄にはペンネームではなく本名を入力します。また、ここでの入力は日本語で大丈夫です。

なお今後引っ越しなどでここの情報に変更があった場合は、更新が必要なので注意しましょう。

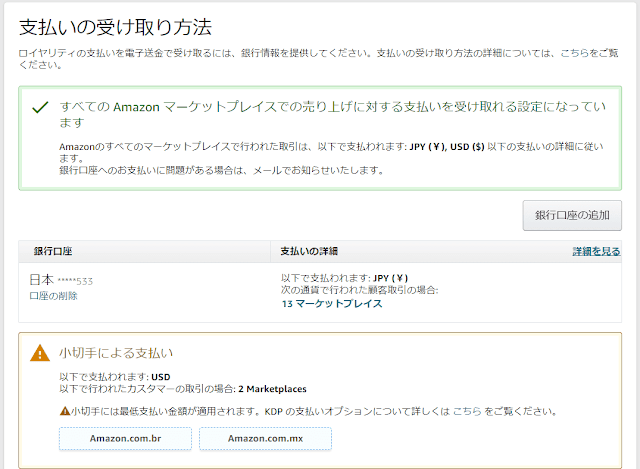

支払いの受け取り方法

出版した本が売れると著者にロイヤリティが支払われることになるので、その支払いを受け取る銀行を登録します。ここで登録する銀行口座は、「著者/出版社情報」で登録した人自身の名義でないといけません。

必要事項を入力して「追加」をクリックすると、支払先として銀行が登録されます。

ただし、登録した銀行にもよりますが、「Amazon.com.br」(ブラジル)と「Amazon.com.mx」(メキシコ)の2つのマーケットプレイスでの売り上げに関しては登録銀行への振込ができず、小切手による支払いになるらしいです。ブラジルとメキシコで売れるような本を出版することはまずないので、どうでもいい話ですが、そうなんだな、と思っておきましょう。

税務情報に関するインタビュー

次に、「税務情報に関する情報を登録する」をクリックして税務情報を入力していきます。「変更が保存されていません」というメッセージが出た場合は、「保存して続行」をクリックします。

税務情報は、KDPアカウント作成に関して最も議論を呼んできた項目です。議論の最大の焦点は「マイナンバーは納税者番号(TIN)として使用できるのか」というもので、一時期、「日本ではマイナンバーがTINに該当するので、マイナンバーをTINとして登録すればよい」という情報が出回っていました。しかし現在ではKDPのヘルプページに「日本のマイナンバーは、米国の税務申告には使用できないため、税務情報に関するインタビューでは使用できません。その場合は、税務情報に関するインタビューで TIN を持っていないと回答するか、米国の Individual Tax Identification Number (ITIN) を申請して、その ITIN を入力します。」と明記されており、「マイナンバーはTINとして使用できない(とKDPは考えている)」ことがはっきりしました(個人的にはKDPのこの見解には疑問を感じますが、KDPがそう言っている以上、従うしかありません。詳しくは後述します)。

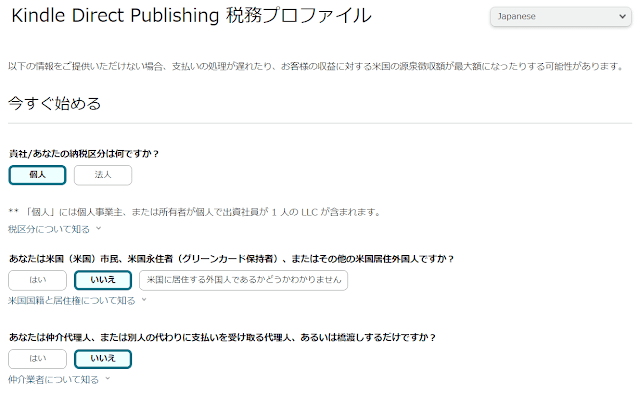

よって入力は以下のようになります。

- 納税区分は何ですか? → 個人

- 米国市民、米国永住者(グリーンカード所有者)、あるいはその他の米国に居住する外国人ですか? → いいえ

- 仲介代理人、または別人の代わりに支払いを受け取る代理人、あるいは橋渡しするだけですか? → いいえ

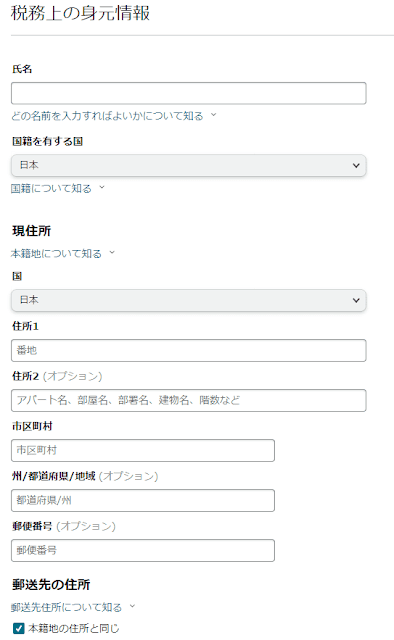

- 氏名 → 本名をローマ字で(名・姓)

- 国籍を有する国 → 日本

- 現住所 → 住所をローマ字で。住所は基本的に住民票上の住所と考えればよいでしょう。

- 郵送先の住所 → 通常、「本籍地の住所と同じ」にチェックでOK。「本籍地?いや、現住所は本籍地とは違うけど」と思うかもしれませんが、これは日本語への翻訳の問題であって、要は郵便物の送り先を「現住所」に登録した宛先とは別の宛先にする必要がないかどうか確認しているだけです。

ここで入力する氏名・住所はローマ字で入力します。試しに漢字やひらがなを入力しようとするとエラーが出ます。

次にいよいよTINの情報を入力します。

デフォルトでは上のように「私は米国以外のTINを持っています」にチェックが入っていますが、このチェックをはずすと、「なぜTINを指定できないのですか?」という項目が新たに表示されますので、「私が税金支払い義務のある国では、居住者にTINを発行していません」にチェックを入れて、「続ける」をクリックします。

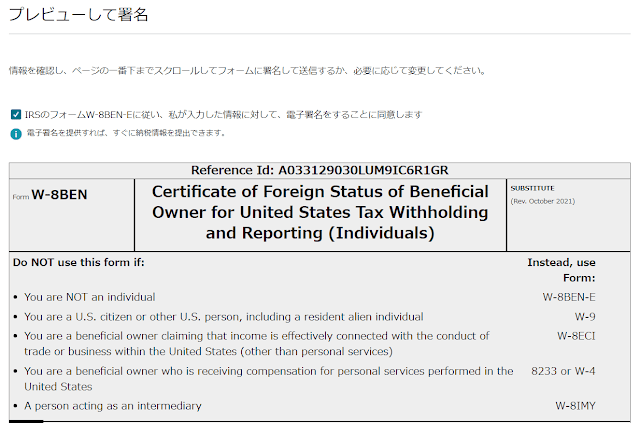

画面が遷移して「プレビューして署名」という画面が表示されます。何のプレビューかというと、前画面で入力した内容に基づいて作成された「W-8BEN」という納税申告フォームがこの画面で表示されているのです。その内容を再度確認したうえで、電子署名して提出するのがこの画面の目的です。

画面をスクロールして、ざっと内容を確認しましょう。といっても、前画面で入力した通りの内容になっているはずです。

W-8BENのプレビューを最後まで見終わると、「私は、このフォームの行1で特定した個人の代わりに署名する法的資格があることを証明します」というチェック項目が現れます。「このフォームの行1」というのは、さきほどプレビューを確認したW-8BENの項目1のことで、そこには自分自身の名前があったはずです。つまり「このフォームの項目1で特定した個人」というのは自分自身のことです。そのうしろに「代わりに署名」と書かれていて、「いやいや、自分は本人であって、代理人じゃない」と思ってチェックをためらうかもしれませんが、実はこれも翻訳の問題なのです。実際に作成されるW-8BENの原文を見てもらうとわかりますが、英語では以下のようになっています。

I certify that I have the capacity to sign for the person identified on line 1 of this form.

問題になるのが、「sign for the person」の「for」の意味です。たしかに「for」には「~の代わりに、~の代理として」の意味がありますが、ここでその意味に限定するのは誤訳とまでは言えないとしても不適切と思います。むしろ、より一般的な訳語の「~のために」を使ったほうが誤解が少ないのではないでしょうか。要するに、本人であれ代理人であれ、行1で特定した個人のために署名する権限を持っています、ということです。よって、ここは必ずチェックを入れなければいけません。

実際、ここにチェックを入れずに次へ進もうとすると、下のようにエラーになります。

というわけで、ここは大人しくチェックを入れてから、「署名(氏名を入力)」に本名(ローマ字、名・姓)を入力して「フォームを送信」をクリックします。

すると、画面が遷移し、電子署名されたW-8BENがKDPに提出され、税務情報の入力が完了します。提出されたW-8BENのコピーがPDFとしてダウンロードできるので、念のため保存しておきましょう。なお、TINを申告していないため、源泉徴収率は30%になっており、もし「Amazon.com」(米国)で売り上げがあった場合、ロイヤリティから30%を天引きされることになります。実際には米国で売り上げがある可能性はほぼゼロなので問題はないのですが、やや違和感を禁じえません(詳細は後述)。

以上で税務情報の登録が完了するので、マイアカウントのトップ画面に戻ります。これでKDPのサービスを利用するのに必要な情報がすべて登録できたので、「保存」をクリックして終了しましょう。これでアカウント作成作業は完了です。

補足 ~ TINとマイナンバー ~

米国では、米国に居住していない外国人が米国内でお金を稼いだ場合、30%の連邦所得税を源泉徴収されることになっています(日本にも同じ制度がありますが、税率は20%程度です)。

ご存知とは思いますが、源泉徴収というのは、給与・報酬・使用料(ロイヤリティ)等を支払う側が、それらの所得にかかる税金分を天引きして、受け取る側(納税義務者)の代わりに納税し、受け取る側には税金分を差し引きした残額のみを支払う制度です。サラリーマンであれば、会社によって給与から所得税分が源泉徴収され(さらには社会保険料も天引きされ)、残った金額(いわゆる手取り金額)だけが実際にサラリーマン本人に支払われます。源泉徴収した所得税は会社がサラリーマン本人に代わって国に支払います。KDPで売上があった場合も同様に、著者の取り分であるロイヤリティから所得税分をKDPが源泉徴収し、著者には所得税分を差し引いた残額だけが実際に支払われます。源泉徴収した所得税はKDPが米国連邦政府に支払うわけです。

さて、上で述べたとおり、米国では非居住外国人の所得からは30%の連邦所得税が源泉徴収されることになっています。ただし、租税条約により特例が定められている場合は、条約の規定が優先されます。日米両国は租税条約を締結しており、その中で、ロイヤリティの使用料については源泉地国での課税を相互に免税とすることが定められています。したがって日本人の場合は、KDPを利用してAmazon.com(米国)で本を売り上げたとしても、ロイヤリティから源泉徴収を免除されなければなりません(そのかわり日本で所得として申告し納税します)。その免除のためにロイヤリティの支払元であるKDPに提出する書式が「W-8BEN」(法人の場合は「W-8BEN-E」)です。ところが、KDPは「日本のマイナンバーはTINに該当しない」という見解のため、日本人の個人は(米国でITINを取得しないかぎり)TINを提出することができず、よって源泉徴収の免除を受けられないという扱いになっています。税務情報の登録を完了した際、源泉徴収率が30%と表示されているのは、そういうことです。

しかし、どうも納得がいかないのが、日本のマイナンバーがどうしてTINに該当しないのか、という点です。実は、この点については日米両政府当局や企業によって見解がバラバラなのです。以下、順番に見ていきましょう。

日本の当局

OECD(経済協力開発機構)の税務情報交換ポータルサイトにTINに関するページがあり、各国が自国内におけるTIN の発行、構造、使用、有効性に関してOECD事務局に提出した回答が公開されています。日本が提出した回答には、以下のように記載されています。

Section I – TIN DescriptionIndividual Number (“My Number”)Individual Number (nicknamed “My Number”) is 12-digit numbers assigned to individuals living in Japan under the Social Security and Tax Number System.セクションI - TINの説明個人番号(マイナンバー)個人番号(愛称:マイナンバー)とは、社会保障・税番号制度に基づき、日本国内に居住する個人に割り振られる12桁の番号である。

明らかに、マイナンバーが日本におけるTINであるという前提のもとに、この回答が作成されOECDに提出されたことがわかります。

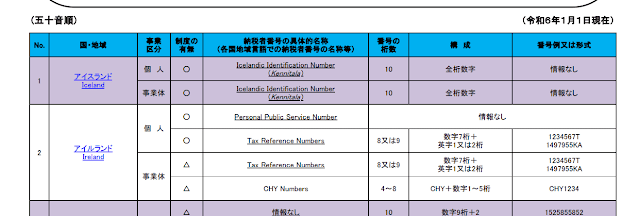

また、国税庁自身、ホームページに「各国・地域の納税者番号制度に関する情報」というPDFを公開しており、その中で日本の「納税者番号の具体的名称」は個人においては「Indivisual Number ( My Number )」であると明記しています。ここでいう「納税者番号」がTINを意味することは、同じく国税庁HP内の「OECD公開情報」というページに、「各国の「TIN(納税者番号)」に関する情報」という文言があることから明らかです。

以上のことから、日本政府当局の見解としては、「日本におけるTIN=マイナンバー」であることがわかります。

米国の当局

この問題の当事者中の当事者である、米国の内国歳入庁(IRS)は、前述のW-8BENについて、その記入方法の解説を公開しており、その中でこのように記載しています。

・・・you must provide on line 6a the foreign tax identifying number (FTIN) issued to you by your jurisdiction of tax residence identified on line 3 unless:

• You are a resident of a U.S. territory, or

• Your jurisdiction of residence is identified on the IRS’s List of Jurisdictions That Do Not Issue Foreign TINs at IRS.gov/businesses/corporations/list-of-jurisdictions-thatdo-not-issue-foreign-tins.

・・・6a行目に3行目に記載した居住地が発行した外国納税者番号(FTIN)を記入しなければなりませんが以下の場合を除きます:

- 米国領土の居住者である場合。

- あなたの居住地が IRS.gov/businesses/corporations/list-of-jurisdictions-that-not-issue-foreign-tins にあるIRSの「外国納税者番号(FTIN)を発行していない管轄区域リスト」に記載されている場合。

上記の指示に従って、「外国納税者番号を発行していない管轄区域リスト」を見てみると、「Japan」が明記されています(ここで「管轄区域」というのはだいたい「国」だと思ってかまいません)。米国IRSの見解では、日本はTINを発行していない、つまり、マイナンバーはTINではない、ということになります。

Amazon(KDP)

すでに述べたように、Amazon(KDP)の見解では、日本のマイナンバーはTINではないということになっています。おそらくは米国IRSの見解に従っているのでしょう。

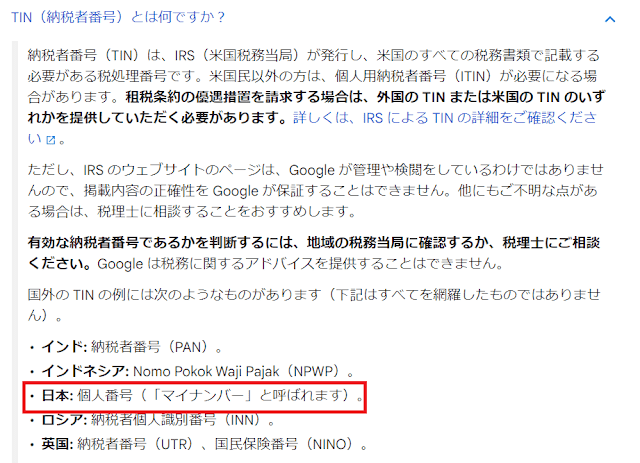

Amazonと並ぶITの巨人、Googleは「Google への米国の税務情報の提出」というヘルプページの中の「TIN(納税者番号)とは何ですか」という項目で、米国外のTINの例として「日本:個人番号(「マイナンバー」と呼ばれます)」と明記しています。

つまり、Googleは日本の国税庁と同じく「日本におけるTIN=マイナンバー」という見解です。

他にも、セントラルパシフィックバンク(ハワイの日系銀行)はW-8BENの記入解説の中で、TIN記入欄にはマイナンバーが記入できると説明していますが、SBI新生銀行によるW-8BEN記入解説では、TIN記入欄は空白にするよう(つまりマイナンバーはTINではないと)説明していて、あたかも「マイナンバー=TIN」説と「マイナンバー≠TIN」説で世界が二分されているかのようです。

とはいえ、ことKDPでの手続きに関しては、当事者であるAmazonと米国IRSがそろって「マイナンバーはTINではない」という見解である以上、それに従うほかはありません。どのみち、米国での売り上げなど期待していない方がほとんどでしょうから、どっちでも関係ないといえば関係ない話です。

ですが、日本の国税庁がマイナンバーはTINだと言っているのに、米国IRSがそれを認めていないというのがどうも納得がいかないのは僕だけでしょうか。国会議員のどなたか、あるいはマスコミのどなたかでもいいのですが、この点についての見解を河野太郎デジタル担当大臣に問いただしていただけないでしょうかね。

ちなみに、税務情報の入力の際に、Amazon(KDP)の見解を無視し、TINとしてマイナンバーを登録すると、問題なく登録は完了し、適用源泉税率は「0%」と表示されます。

登録の時点では、番号のチェックなどは行っておらず、適当な番号を入力したとしても0%になるのでしょう。実際に米国で売上が生じた際にどういうチェックが実施されるのか、あるいは実施されないのか、その辺はよくわかりません。

⇒ KDP紙書籍出版体験記(2)へ続く

コメント

0 件のコメント :

コメントを投稿